Hình minh họa

Ngành ngân hàng: Nơi ồ ạt cắt giảm, nơi tuyển thêm hàng nghìn nhân sự

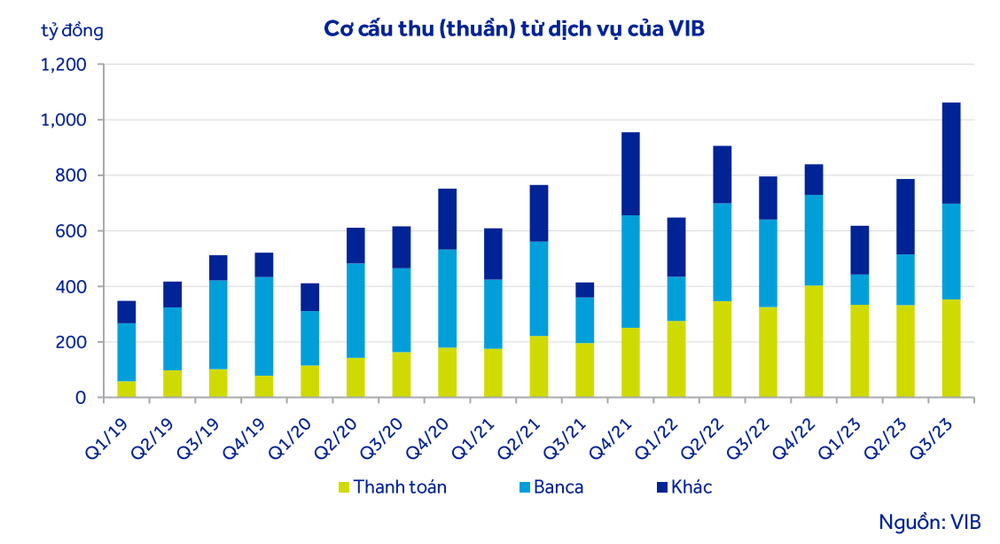

Ngân hàng là một trong những ngành nhận được sự quan tâm đặc biệt trong năm qua. Nguyên nhân là do có không ít ngân hàng tăng trưởng tín dụng ì ạch, nợ xấu tăng nhanh, bancassurance (phân phối bảo hiểm qua ngân hàng) bị siết chặt đến các thương vụ mua bán và sáp nhập (M&A) lớn…

Chính những khó khăn đó nên từ đầu năm đến nay, có không ít ngân hàng đã mạnh tay cắt giảm nhân sự, cơ cấu lại tổ chức để hoạt động tốt, hiệu quả hơn.

Theo báo cáo tài chính các ngân hàng công bố, đến cuối tháng 9/2023, có những ngân hàng cắt giảm hàng nghìn nhân sự.

9 tháng đầu năm, VPBank giảm 4.400 người. Cuối quý 3 vừa qua, trên toàn hệ thống VPBank còn 24.633 nhân sự. Tuy nhiên, theo báo cáo tài chính riêng VPBank thể hiện số lượng nhân viên có sự tăng nhẹ (48 người) lên 13.065 người cuối tháng 9. Điều đó có nghĩa là số nhân sự bị cắt giảm tập trung chủ yếu ở các công ty thành viên.

Tại SHB, tổng cán bộ nhân viên trên toàn hệ thống giảm từ 9.504 người hồi đầu năm xuống còn 6.516 người, giảm 2.988 nhân sự.

Một ngân hàng khác nữa giảm mạnh là LPBank với 1.870 nhân sự nghỉ việc. TPB, TCB, Vietinbank, ABBank, SeABank... cũng giảm hàng trăm người.

Nguồn: Công ty chứng khoán ACBS

Trong khi các ngân hàng cắt giảm mạnh thì cũng có ngân hàng tuyển dụng thêm nhiều nhân viên như tại Vietcombank và BIDV tăng thêm lần lượt 911 và 401 nhân sự trong vòng 9 tháng. Đứng đầu bảng trong việc gia tăng nguồn nhân lực trong hệ thống ngân hàng phải kể đến Ngân hàng TMCP Quốc tế Việt Nam (VIB).

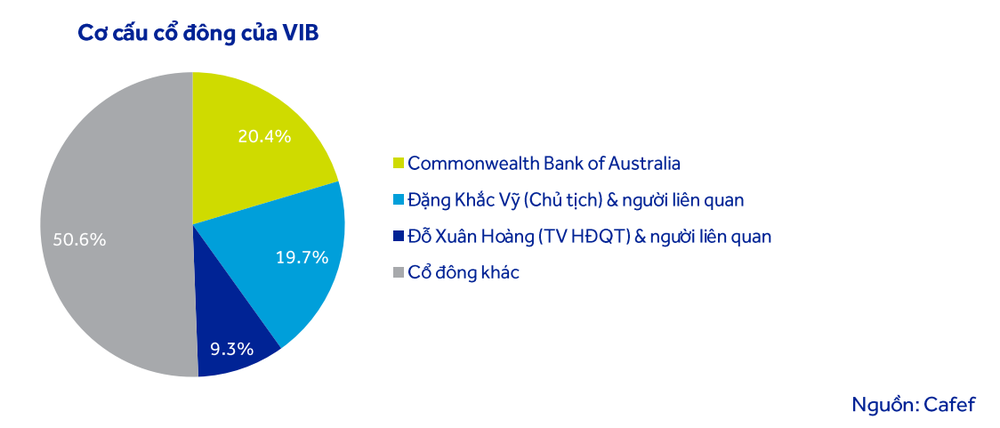

Ngân hàng TMCP Quốc tế Việt Nam được thành lập vào năm 1996. VIB thuộc nhóm ngân hàng tư nhân có quy mô trung bình tại Việt Nam. Năm 2009, VIB ký thỏa thuận hợp tác chiến lược với Ngân hàng Commonwealth Bank of Australia (CBA) và vào năm 2010, CBA trở thành cổ đông chiến lược của VIB. Năm 2017, VIB mua lại toàn bộ chi nhánh của CBA khi ngân hàng lớn nhất nước Úc này rời khỏi thị trường Việt Nam.

Hiện tại, tỷ lệ sở hữu của CBA tại VIB là 20,4%. Tuy nhiên, CBA không còn vai trò đáng kể trong hoạt động của VIB và CBA cũng không còn đại diện nào trong Hội đồng Quản trị và Ban Kiểm soát của VIB. Tỷ lệ sở hữu của các thành viên trong Hội đồng Quản trị vào khoảng trên 30%.

Nguồn: Công ty chứng khoán ACBS

Trải qua 27 năm phát triển, VIB đã vươn lên trở thành một ngân hàng tư nhân có quy mô vừa tại Việt Nam. Tại ngày 30/9/2023, VIB có 179 chi nhánh và phòng giao dịch, có mặt tại 30/64 tỉnh thành trên cả nước. 75% tổng thu nhập của VIB đến từ khu vực miền Nam.

Mặc dù số lượng đơn vị kinh doanh không lớn, điều này phù hợp với chiến lược tập trung phân khúc cho vay bán lẻ ở các khu vực thành thị như cho vay mua nhà, mua ô tô của VIB. Tại thời điểm 30/9/2023, VIB có 11.835 nhân viên, tăng 15,8% so với đầu năm, tương đương mức tăng thêm 1.614 nhân sự.

Ngành ngân hàng sẽ ra sao trong năm 2024?

Công ty cổ phần chứng khoán KB Việt Nam (KBSV) mới đây đã có báo cáo phân tích ngành ngân hàng tại Việt Nam. Theo đánh giá của KBSV, chất lượng tài sản của các ngân hàng tạm thời sẽ được kiểm soát ở mức hiện tại cho đến hết năm 2023. Tuy nhiên, theo nhận định của KBSV, sang đến năm 2024, các ngân hàng cần phải lưu ý hơn.

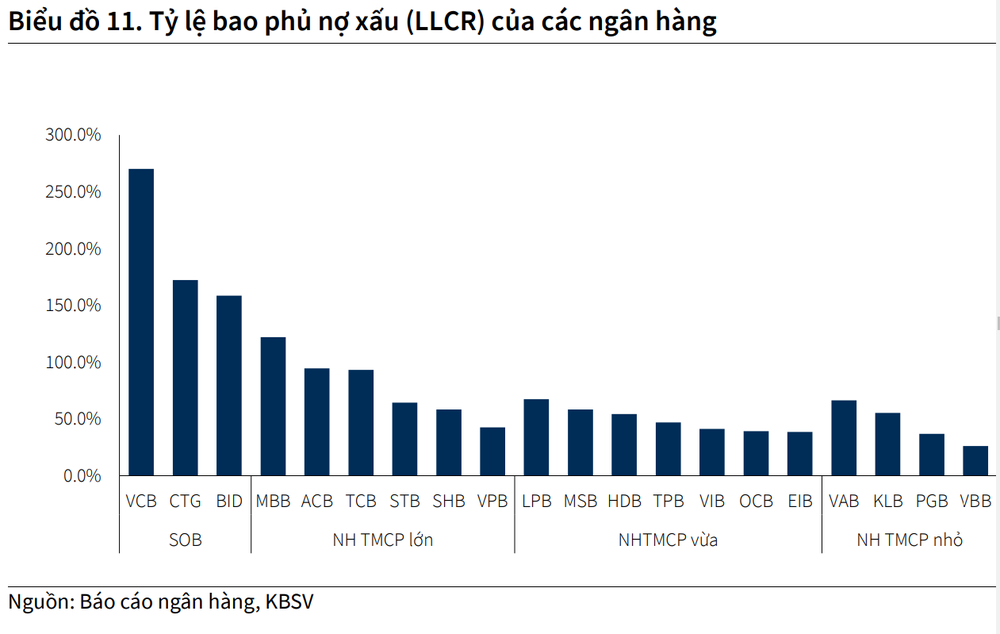

Những rủi ro khiến nợ xấu phình to trong năm sau của ngành ngân hàng mà KBSV chỉ ra có thể đến từ: Thông tư 02 hết hiệu lực vào tháng 6/2024, các khoản nợ tái cơ cấu trước đây sẽ về đúng nhóm phân loại nợ; Bộ đệm dự phòng của các ngân hàng thu hẹp trong năm 2023 khiến dư địa xử lý nợ cho năm sau không nhiều.

Theo KBSV, các ngân hàng có tệp khách hàng đa dạng, trích lập đầy đủ, bộ đệm dự phòng vững chắc, ít phơi nhiễm với bất động sản và trái phiếu doanh nghiệp sẽ có khả năng kiểm soát chi phí rủi ro tín dụng tốt hơn các ngân hàng khác. Nhóm ngân hàng top dưới với tỷ lệ bao phủ thấp (chỉ dưới 50%) sẽ chịu nhiều áp lực và không có dư địa để loại bỏ nợ xấu ra khỏi bảng cân đối.

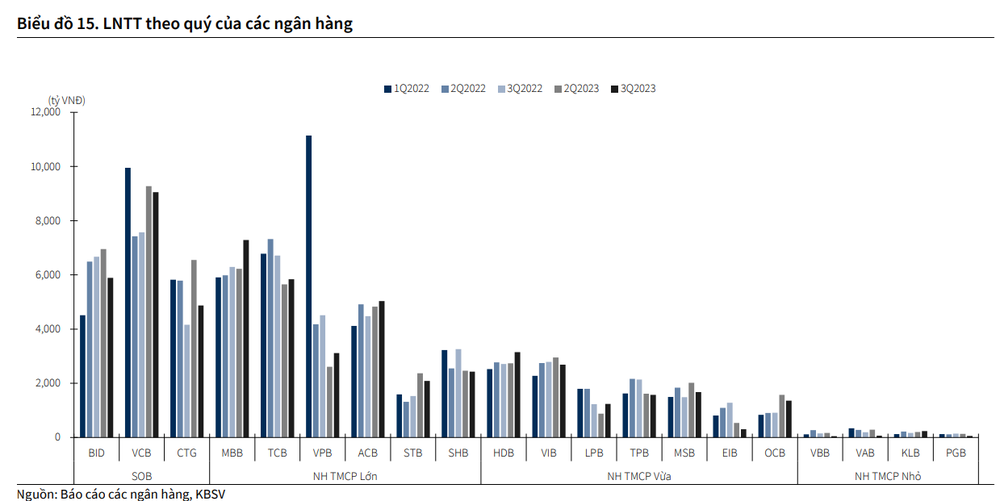

"Chúng tôi ước tính lợi nhuận trước thuế của 27 ngân hàng có xu hướng giảm so với quý trước nhưng tăng nhẹ 2% so với cùng kỳ năm ngoái, và có sự phân hoá giữa các nhóm ngân hàng. Ngoại trừ nhóm ngân hàng quốc dân có mức tăng trưởng dương, các ngân hàng còn lại trong hệ thống đều có mức giảm so với quý 3/2022.

Điều này được giải thích bởi tăng trưởng tín dụng dưới mức kỳ vọng và NIM bị thu hẹp; nhiều ngân hàng tăng mạnh trích lập dự phòng trong bối cảnh chất lượng tài sản suy giảm nghiêm trọng; chi phí hoạt động 9 tháng năm 2023 ghi nhận tăng so với cùng kỳ ở hầu hết các ngân hàng, mức tăng chung của cả ngành là 7%.

Trong kịch bản cơ sở tăng trưởng tín dụng cho năm 2024 đạt 13-14%, chi phí hoạt động tiếp tục được kiểm soát, nhưng áp lực chi phí tín dụng cao sẽ chi phối lợi nhuận trước thuế. Nhìn chung chúng tôi dự phóng tăng trưởng lợi nhuận trước thuế của các ngân hàng trong danh mục theo dõi đạt 10% trong năm sau", KBSV đưa ra đánh giá.